個人事業主と法人のどちらで同じ事業を営むべきか迷っていませんか?

本記事では、手続き・税金・信用力・節税・社会保険などの違いやそれぞれのメリット・デメリットを徹底比較し、あなたの事業に最適な選択が分かります。

結論として、事業規模や今後の成長を見据えて慎重に判断することが重要です。

個人事業主と法人の定義と基本的な違い

個人事業主の特徴とは

個人事業主とは、法人格を持たず、個人が自らの名義で事業活動を行う形態を指します。

税務署に「個人事業の開業・廃業等届出書」を提出することで、比較的簡単に事業を始めることができます。

屋号を用いることもできますが、契約や請求等の法律上の権利義務についてはすべて個人に帰属します。

また、事業の利益はすべて個人所得として計算され、所得税や住民税が課税されます。

会計処理や事務作業も比較的簡便で、決算書の作成や税金計算も個人基準でシンプルなのが特徴です。

一方、万が一事業に債務やトラブルが発生した場合も、個人の財産で無限に責任を負う必要があります。

法人(株式会社・合同会社など)の特徴

法人とは、法律上独立した人格(法人格)を持つ組織体であり、株式会社、合同会社、一般社団法人など様々な種類が存在します。

法人を設立するためには、定款作成や公証人による認証、法務局での会社設立登記など一定の手続きが必要で、設立費用や運営コストも発生します。

事業活動に関わる契約や債務は法人自体が負い、原則として出資者や役員個人が直接責任を負うことはありません(有限責任)。

また、法人の利益には法人税、法人住民税、事業税等が課されます。

組織としての社会的信用力が高まり、対外的な取引や資金調達、従業員採用もしやすくなります。

会計処理は原則として複式簿記による帳簿作成や決算が必要です。

事業内容は同じでも何が異なるのか

同じ内容の事業を行う場合でも、「個人事業主」と「法人」では、事業活動の名義、責任の範囲、税金や社会保険制度、対外的な信用力、会計方法などが大きく異なります。

下表に主な違いをまとめます。

| 項目 | 個人事業主 | 法人(株式会社・合同会社等) |

|---|---|---|

| 事業名義 | 個人の氏名または屋号 | 法人名(登記された名称) |

| 責任範囲 | 無限責任(個人資産で弁済) | 有限責任(出資額のみ負担) |

| 設立手続き | 簡単(税務署への届出だけ) | 複雑(登記・定款認証が必要) |

| 税金 | 所得税(累進課税) | 法人税(一定税率)、役員報酬は所得税 |

| 社会保険 | 国民健康保険・国民年金 | 社会保険・厚生年金(法人代表者等も原則加入) |

| 会計処理 | 青色申告・現金主義も可能 | 複式簿記必須・厳格な会計基準 |

| 信用力 | 法人に比べ低い傾向 | 社会的信用が高い |

このように、事業そのものは同一でも、経営形態によって法的責任や税制、社会保険、会計の扱いが大きく変化します。

どちらを選択するかによって、その後の事業運営にも大きな影響があるため、十分に違いを理解したうえで検討することが重要です。

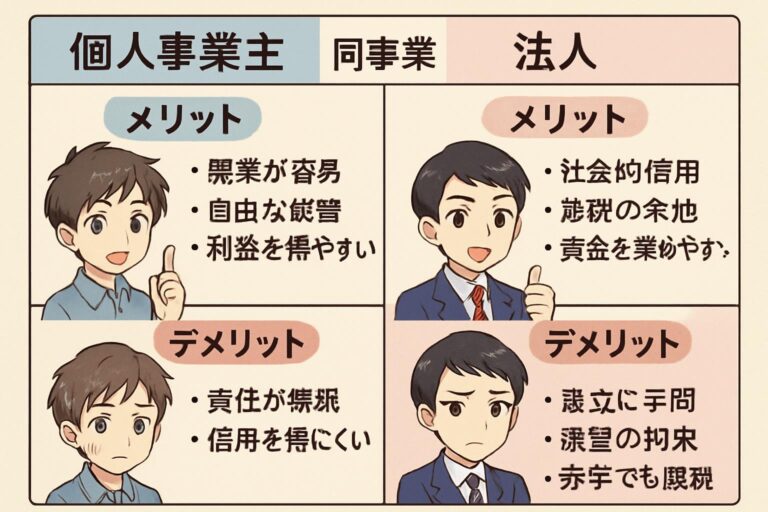

個人事業主が同じ事業を続けるメリットとデメリット

メリット:手続きの簡便さやコスト面

個人事業主として同じ事業を継続することで、さまざまな面でのメリットがあります。

| メリット | 詳細 |

|---|---|

| 設立・運営が簡単 | 個人事業主は開業届を税務署に提出するだけで事業を始められ、会社設立のような登記や複雑な手続きを必要としません。 |

| 初期費用・ランニングコストが抑えられる | 法人設立時の登録免許税や定款認証費用が不要で、毎年の決算手数料や法人住民税均等割などの負担も発生しません。 |

| 事務処理が少ない | 会計処理が比較的シンプルで、決算公告や株主総会のような法人独特の事務手続きがありません。 |

| 利益を自由に使える | 利益はそのまま事業主個人の所得となり、取り崩しや役員報酬の設定などに悩む必要がありません。 |

| 廃業・再開が容易 | 事業内容や市場環境の変化に応じて、比較的自由に休業や廃業、再開が可能です。 |

このように、個人事業主で同じ事業を続けることは初期費用や運営コストの低さ、手続きや会計処理の簡便さなどが大きな魅力です。

副業や小規模でスタートしたい場合にも適した運営形態といえるでしょう。

デメリット:信用力や節税面での課題

一方で、個人事業主として同じ事業を継続する場合、以下のようなデメリットや課題が考えられます。

| デメリット | 内容 |

|---|---|

| 事業上の信用力が弱い | 取引先や金融機関からの信用が法人よりも劣り、大口取引や融資時に不利となるケースがあります。 |

| 責任範囲が無限 | 事業で発生したトラブルや負債は全て個人が無限責任を負うため、リスクが高まります。 |

| 節税の限界 | 所得が増えた場合の税率(所得税累進課税)が高く、法人のような役員報酬や退職金などの節税スキームが使いにくいです。 |

| 社会保険への加入義務がない | 原則、国民健康保険・国民年金のみであり、将来的な保障内容が法人の社会保険より劣る場合があります。 |

| 事業の承継が難しい | 個人に紐付く形のため、事業承継や事業売却のハードルが高くなります。 |

個人事業主の形態では信用力や資金調達面、節税の難しさなど、成長段階や取引先の規模によっては限界が感じられることがあります。

特に利益や売上が大きく成長した場合、法人化を検討するタイミングも訪れます。

法人化して同じ事業を行うメリットとデメリット

メリット:信用向上・資金調達・節税の可能性

法人化することで、事業の対外的な信用力が大きく向上します。

特に企業間取引や官公庁案件などでは「法人格」が重視されるため、新規取引や大手企業との契約獲得に有利となります。

また、法人登記を行うことで会社名義での契約が可能になり、銀行融資やリース契約、オフィス賃貸などの際にも「法人としての信頼性」が評価されます。

さらに、資金調達の面でも選択肢が広がるのが法人化の大きな特徴です。

例えば、銀行からのプロパー融資やベンチャーキャピタルからの出資、助成金・補助金申請などは個人事業主に比べて法人の方が扱いやすい場合が多くあります。

また、税金面でも一定以上の売上・利益が見込める場合には「法人税」と「役員報酬」の使い分けによって節税が可能となります。

例えば、役員報酬を経費算入することで会社の所得を抑えつつ、所得分散による個人の所得税負担を軽減できるケースもあります。

さらに、法人では交際費や出張旅費規程を設けて経費算入の幅を広げやすいといったメリットもあります。

| メリット | 具体例・内容 |

|---|---|

| 信用力向上 | 銀行口座開設・法人名義契約・大企業との取引がしやすい |

| 資金調達がしやすい | 銀行融資、VC出資、補助金・助成金の申請 |

| 節税の可能性 | 役員報酬・経費計上・所得分散が可能 |

| 社会的信用の増大 | 採用活動や求人募集時のイメージアップ |

| 事業承継のしやすさ | 株式の譲渡や持分売却で事業引継ぎが可能 |

デメリット:設立・運営コストや事務手続き

一方で法人化には初期コストや運営上の手間が発生します。

株式会社や合同会社を設立する際には、設立登記費用や定款認証料、登録免許税などの初期費用が必要です。

特に株式会社の場合、20万円前後の設立費用が一般的です。

また、法人運営には、取締役会や株主総会などの法定義務を始め、決算公告や年次報告、法人住民税均等割の納付といったコンプライアンス対応が求められます。

会計や税務申告も個人事業主時代に比べて煩雑となり、経理業務や税理士顧問料など運営コストが増加する点に注意が必要です。

その他、役員報酬の決定や社会保険加入の義務(健康保険・厚生年金保険への加入)が生じます。

| デメリット | 具体例・内容 |

|---|---|

| 設立費用が必要 | 株式会社設立時の定款認証、登記費用、印紙税等 |

| 運営コスト増加 | 税理士顧問料、社会保険料、決算申告料 |

| 事務作業増加 | 法定調書や各種届出、株主総会の議事録作成 |

| 社会保険の強制加入 | 健康保険・厚生年金保険への会社単位での加入 |

| 赤字でも税金がかかる | 均等割(法人住民税)など、利益がなくても課税 |

このように、法人化は大きなメリットが期待できる一方で、設立や維持に関するコスト・手間も無視できません。

自身の事業規模、将来的な事業展開や取引先の要望、税務面での効果などをトータルに考慮し、慎重に判断することが重要です。

個人事業主と法人で同じ事業を行う場合の税金や社会保険の違い

所得税と法人税の比較

個人事業主と法人では、同じ事業内容であっても税金の種類や計算方法に大きな違いがあります。

まず、「所得税」は個人事業主が、そして「法人税」は法人がそれぞれ納税の対象となります。

下記の表は、主な違いをまとめたものです。

| 項目 | 個人事業主(所得税) | 法人(法人税) |

|---|---|---|

| 課税対象 | 事業主の所得(売上-必要経費-各種控除) | 法人の所得(売上-必要経費-特別控除) |

| 税率 | 累進課税(5%~45%) | 原則23.2%(中小法人)など |

| 決算期 | 毎年1月1日~12月31日 | 任意の決算月(設立時に設定可能) |

| 節税策 | 青色申告特別控除・家族への給与支払 | 役員報酬・退職金・経費計上範囲広い |

個人事業主の場合、所得が増えるほど税率も高くなりますが、法人では利益に対して一定の税率がかかるため、所得が大きくなるほど法人化の節税効果が期待できます。

消費税・住民税・事業税の違い

消費税は個人事業主・法人いずれも一定の売上を超える場合に納税義務が発生します。

2年間の課税売上高が年間1,000万円を超えると、消費税の課税事業者となり、消費税申告・納付が必要です。

事業税と住民税についても違いがあります。

| 税目 | 個人事業主 | 法人 |

|---|---|---|

| 事業税 | 所得に応じ3%~5%(290万円以下は非課税) | 資本金・所得に応じて課税 (法人事業税・地方法人特別税等あり) |

| 住民税 | 所得割(10%程度)+均等割(都道府県・市町村で異なる) | 法人住民税(均等割+法人税割) |

| 消費税 | 課税売上が1,000万円超で納付義務 | 課税売上が1,000万円超で納付義務 |

法人の場合、赤字でも均等割の住民税や法人事業税が発生する一方、個人事業主は所得がなければ課税されません。

社会保険・国民健康保険の取り扱い

社会保険の加入義務は個人事業主と法人で大きく異なります。

個人事業主は「国民健康保険」と「国民年金」が中心ですが、法人の場合は原則として社会保険(健康保険・厚生年金)の加入が義務付けられます。

| 保険種別 | 個人事業主 | 法人 |

|---|---|---|

| 健康保険 | 国民健康保険(任意で組合健保等も) | 社会保険(全国健康保険協会・健康保険組合) |

| 年金 | 国民年金(基礎年金) | 厚生年金保険(基礎+報酬比例部分) |

| 雇用・労災保険 | 従業員が常時5人以上で原則加入義務 | 法人は従業員1人から加入義務 |

法人化すると代表者や従業員は月額報酬に応じて社会保険料を支払う必要がありますが、老後の年金額や保険給付が手厚くなるなどのメリットもあります。

一方、個人事業主は所得に応じて保険料が決定されるため、保険料負担が少ない場合もありますが、補償内容や老後の年金額に差が出るため注意しましょう。

個人事業主から法人化する際の注意点

事業承継や名義変更の手続き

個人事業主から法人へ移行する場合、まず重要なのが事業資産や契約の名義変更手続きです。

例えば、事業で使用していた店舗やオフィス、車両、備品などの固定資産については、所有権を個人から新設法人へ移し変える必要があります。

併せて、借入金やリース、各種契約(賃貸借契約、取引先との契約書など)も名義変更の手続きを進めなければ、継続的な事業運営が難しくなります。

これらの変更は手間がかかり、法的な書類の整備も必要なため、事前にリストアップしておくことが望ましいです。

また、銀行口座も法人名義で新たに開設し、売上や仕入、経費の入出金を明確に区分します。

登記簿謄本や法人印鑑証明書など各種書類の準備も忘れずに行いましょう。

青色申告や会計処理の変更点

個人事業主時代に青色申告をしていた場合でも、法人化後はその効力が引き継がれるわけではありません。

法人設立後には新たに法人として青色申告の申請が必要です。

設立から3カ月以内または最初の事業年度終了日のうち早い日までに「青色申告の承認申請書」を管轄税務署へ提出しなければ、青色申告優遇が受けられません。

さらに、会計処理も個人事業主と法人では大きく異なります。

個人は「単式簿記」や比較的簡易な記帳で済みますが、法人の場合は企業会計の原則に従い、「複式簿記」や決算書(貸借対照表・損益計算書など)の作成が必須となります。

経理体制を見直し、必要に応じて会計ソフトや税理士のサポートを活用しましょう。

二重課税や消費税に関するポイント

個人事業主から法人に事業を引き継ぐ際、「事業譲渡」として資産を法人へ売却すると、個人での譲渡所得税や消費税が発生する場合があります。

たとえば、購入時よりも高い価格で資産を譲渡すると「譲渡所得」とされ、税金が課される場合があるので注意が必要です。

また、消費税については「原則2期間前の課税売上高が1,000万円を超えるか」で免税・課税事業者の判定がなされますが、新設法人は「特定期間」の売上高や人件費要件によって設立直後から消費税課税事業者になる場合もあります。

個人時代の消費税申告状況と新法人の設立時期によっては、二重課税や免税期間の損失が生じる可能性があるため、消費税の取扱いに十分注意しましょう。

| 注意点 | ポイント | 必要な主な書類・対応 |

|---|---|---|

| 事業資産・契約の名義変更 | すべての資産・契約を法人名義に移転 | 譲渡契約書、不動産登記、金融機関提出書類など |

| 法人の銀行口座開設 | 個人と明確に区別 | 登記簿謄本、法人印鑑証明ほか |

| 青色申告の承認申請 | 設立3カ月以内の申請が必須 | 青色申告承認申請書 |

| 会計処理の変更 | 複式簿記必須、決算書作成 | 会計ソフトで管理、税理士依頼も有効 |

| 課税・消費税の扱い | 二重課税リスク防止、課税免除期間の確認 | 消費税課税事業者選択届出書、譲渡契約関連書類 |

よくある質問

同じ事業内容で個人事業主と法人を併用できるか

原則として、同じ事業内容で個人事業主と法人の両方を同時に運営すること自体は法律で禁止されていません。

たとえば、個人事業主として開業しながら、同じ事業内容で株式会社や合同会社を設立し、別の屋号や法人名で活動することは可能です。

ただし、税務上は「同一事業者による同一事業として認定される」場合があるため、所得や経費の分離管理が求められます。

また、社会保険や労働保険の適用範囲にも注意が必要です。

別管理を徹底することで双方の運営はできますが、実態が混在していると税務調査で指摘されやすいため十分な注意が必要です。

| 項目 | 個人事業主 | 法人 | 併用時の注意点 |

|---|---|---|---|

| 事業所得 | 個人の所得税 | 法人税 | 区分管理が必要 |

| 経費処理 | 個人で処理 | 法人で処理 | 経費の二重計上は不可 |

| 社会保険 | 国民健康保険等 | 社会保険加入原則義務 | 従業員の加入先を明確に |

| 税務署対応 | 個人事業税務署 | 法人事業税務署 | 実態把握のため調査が入る場合も |

開業届・法人登記のタイミング

個人事業主の場合、開業予定日までに税務署へ「個人事業の開業・廃業等届出書」を提出する必要があります。

一方、法人の場合は、定款の作成や認証、資本金の払込、法務局での設立登記が必要です。

登記完了日が法人の設立日となり、その日から法人としての活動が始められます。

| 届出・登記 | 提出先 | タイミング・目安 | ポイント |

|---|---|---|---|

| 個人事業の開業届 | 税務署 | 開業日から1か月以内 | 青色申告を希望する場合は別途承認申請も提出 |

| 法人設立登記 | 法務局 | 定款認証・資本金払込後速やかに | 登記完了日が設立日・その日以後の取引が法人名義となる |

個人から法人への切り替えの際には、現在の個人事業の廃業届や、従業員がいれば労働保険などの手続きも忘れずに行いましょう。

個人事業主から法人に切り替えても事業は続けられるか

原則として、個人事業を法人化することで同じ事業をそのまま継続して行うことが可能です。

業務に中断は求められませんが、事務手続きや名義変更など、実務上の注意点があります。

主な変更・必要な手続き

| 内容 | 必要手続き | 注意点 |

|---|---|---|

| 銀行口座 | 法人名義で新規開設 | 個人名義の資金は代表者から法人への出資等で整理 |

| 契約書・取引先 | 名義変更・新規契約 | 承諾が必要な場合もある |

| 許認可 | 一部で新規取得が必要 | 業種によって取扱いが異なるので要確認 |

| 従業員の雇用 | 法人名義による再雇用 | 社会保険の加入義務が生じる |

| 事業資産 | 法人へ譲渡 | 譲渡所得課税や消費税の取扱いに注意 |

法人設立による事業継続は広く認められていますが、法律上・税務上の手続きと、実務的な名義変更などの漏れがないように細心の注意が必要です。

まとめ

個人事業主と法人は、同じ事業を行っても税金や社会保険、信用力、設立・運営コストなどで大きな違いがあります。

コストや手続きの簡便さを重視するなら個人事業主、信用力や節税、事業拡大を目指すなら法人化が有利です。

事業の方向性や規模に応じて最適な形態を選択しましょう。