マイクロ法人の定義と特徴

マイクロ法人はどのような法人か

マイクロ法人とは、一般的に1人またはごく少人数で運営される小規模な株式会社や合同会社のことを指します。

正式な法的定義は存在しませんが、常時雇用する従業員が代表者のみ、もしくは役員のみの法人形態が主流です。

運営規模が小さいため設立や維持にかかるコストを抑えられ、個人事業主や小規模事業者にとって非常に柔軟性の高い選択肢となっています。

主な活用目的は、社会保険加入や税金対策、資産の管理などです。

企業規模が極めて小さい分、意思決定や事業内容の変更もしやすい点が大きな特徴です。

| 区分 | マイクロ法人 |

|---|---|

| 運営人数 | 1名〜数名(多くは代表取締役1名) |

| 法人形態 | 株式会社、合同会社(LLC)が多い |

| 主な目的 | 節税・社会保険・資産管理・副業対応など |

| 資本金 | 1円以上で設立可能 |

| 恒常的な従業員 | ほとんどがなし(役員のみが一般的) |

個人事業主や中小企業との違い

マイクロ法人と個人事業主、中小企業は、事業運営や税務・保険の取り扱いにおいて大きな違いがあります。

それぞれの違いを理解することで、自分に最適な事業形態を選ぶための判断材料となります。

| 特徴 | マイクロ法人 | 個人事業主 | 中小企業 |

|---|---|---|---|

| 設立手続き | 定款認証・登記が必要 | 税務署に開業届を提出 | マイクロ法人と同じく法人登記が必要 |

| 責任範囲 | 有限責任 | 無限責任 | 有限責任 |

| 社会保険加入 | 原則として社会保険に加入義務あり | 任意適用(国民健康保険・国民年金) | 社会保険に加入義務あり |

| 税金の課税方式 | 法人税方式 | 所得税方式 | 法人税方式 |

| 経費の範囲 | 法人経費として幅広く認められる | 一部制限あり | 法人経費として幅広く認められる |

| 信用力 | 法人格のため対外的信用が高い | 法人よりはやや劣る | 規模により高い |

つまり、マイクロ法人は法人格を持つことにより取引先や金融機関からの信用を得やすく、節税や社会保険の最適化を図れる点が大きな違いです。

一方、個人事業主は設立が簡単でコストも低いですが、信用力や保険・税務対応の面で制限があるケースが多く、マイクロ法人はその中間的な立ち位置で活用されています。

マイクロ法人の仕組み

設立の基本的な流れ

マイクロ法人は、少人数(代表者一人、または家族のみ)で設立・運営される小規模な株式会社や合同会社を指します。

設立に際しては、一般的な法人と同様に、定款の作成や公証役場での認証、法務局での登記申請が必要です。

資本金の額については1円からでも設立可能であり、最低限の資本金で始めることができます。

通常、設立作業は以下の流れで進みます。

| 手順 | 主な作業内容 | 必要書類 |

|---|---|---|

| 1. 定款作成 | 会社の基本事項を決定・作成 | 定款 |

| 2. 定款認証(株式会社の場合) | 公証役場で認証を受ける | 定款、認証依頼書 |

| 3. 資本金の払い込み | 代表の銀行口座に資本金を入金 | 払込証明書 |

| 4. 登記申請 | 法務局で法人の登記を行う | 設立登記申請書、印鑑証明書など |

また、設立に際しては会社実印や銀行口座の開設、各種税務署への届け出なども必要となります。

書類や手続きには正確さと細やかな対応が求められます。

役員報酬と所得の分散

マイクロ法人の大きな特徴の一つが、役員報酬を設定することで経営者個人と法人の所得を分散できる点にあります。

役員報酬とは、法人から代表者などの取締役に支払う給与のことであり、原則として毎月一定額を支給する必要があります。

役員報酬を最適な金額に調整することで、法人と個人の税負担をバランスさせ、節税効果を期待することが可能です。

また、役員報酬は経費扱いとなるため、法人側の課税所得が下がります。

一方、受け取る個人は給与扱いになるため、給与所得控除を活用でき、結果として税の最適化が図れます。

社会保険や税金の取り扱い

マイクロ法人の設立によって、社会保険(健康保険・厚生年金)の加入が原則として義務付けられます。

法人の代表取締役1名のみでも、社会保険には加入が求められます。

これにより、国民健康保険や国民年金よりも手厚い保障を受けることができますが、保険料の決定は役員報酬額などによって異なります。

| 区分 | 個人事業主 | マイクロ法人 |

|---|---|---|

| 年金 | 国民年金 | 厚生年金(役員として加入) |

| 健康保険 | 国民健康保険 | 健康保険(協会けんぽ等) |

| 保険料負担計算方法 | 所得に基づき算定 | 役員報酬に基づき算定 |

税金面では、法人税・法人住民税・事業税が課されることとなり、赤字でも均等割と呼ばれる住民税の最低額が発生します。

また、消費税についても2期目以降は売上等により納税義務が生じます。

マイクロ法人においては、社会保険や税金のコストと、そのメリット(保障内容や節税)を比較検討し、活用の可否を判断することが重要です。

マイクロ法人の活用法

マイクロ法人は小規模で運営できる法人の特徴を活かし、さまざまなシーンで活用されています。

ここでは個人事業主との組み合わせ、副業やフリーランスでの利用、そして資産管理会社としての活用ケースについて詳しく解説します。

個人事業主との組み合わせ活用

マイクロ法人と個人事業主を併用することで、収入区分や税制の優遇を効果的に受けられる場合があります。

たとえば、所得の一部を法人で受け取りつつ、残りを個人事業で計上することで、課税所得の最適化が可能です。

また、マイクロ法人で受け取る役員報酬を抑え社会保険料を調整しつつ、個人事業主としては事業所得の控除を活用する方法もあります。

| 活用パターン | 主なメリット | 注意点 |

|---|---|---|

| 法人+個人事業 | 税率分散・社会保険料の最適化・経費範囲拡大 | 合理的な業務分担が必要 税務調査での説明責任 |

| 法人単独 | 社会的信用の獲得・資産管理での運用幅 | 維持コストや管理負担 |

副業やフリーランスにおける利用方法

近年はサラリーマンやフリーランスがマイクロ法人を設立し、収入の一部を法人で受け取る仕組みが注目されています。

副業や業務委託の報酬を法人で受けることで、給与所得控除や法人経費の幅広い計上が可能となり、節税面でも利点があります。

また、会社員として厚生年金に加入しつつ、法人での社会保険の扱いも工夫できるケースがあります。

ただし、副業禁止規定や利益相反、労働契約上の問題には十分注意が必要です。

会社勤務とマイクロ法人設立を両立する際は、就業規則や許可を事前に確認しましょう。

資産管理会社としての活用ケース

不動産や株式、投資信託などの資産をマイクロ法人で管理する活用法も一般的です。

資産運用による収益を法人で受け取ることで、所得分散や損益通算、遺産分割時のスムーズな承継対策を図ることができます。

法人名義での不動産購入や管理費・修繕費の経費計上が可能なため、個人に比べて有利な点があります。

| 活用対象 | 法人活用のメリット | 代表的な注意事項 |

|---|---|---|

| 不動産 | 減価償却・経費幅拡大・相続対策 | 法人移転コスト・不動産取得税 |

| 株式・投資信託 | 法人税率の適用・利益の繰り延べ | 損失通算の制限・管理コスト |

このようにマイクロ法人は少人数でも柔軟に運営しやすく、個人事業や副業、資産運用など多様な目的で効果的なツールとなります。

活用の際はそれぞれのメリット・デメリットを十分に理解し、適切な形態と運用を選ぶことが重要です。

マイクロ法人を活用した節税ポイント

社会保険料の最適化

マイクロ法人を設立することで社会保険料の負担を抑えることができます。

一般的に個人事業主は国民健康保険と国民年金に加入しますが、マイクロ法人の役員(代表者)になれば、社会保険(健康保険・厚生年金)に加入することが義務となり、所得に応じた保険料の最適化が可能です。

たとえば、役員報酬を低めに設定することで、社会保険料の負担を最小限に調整することができます。また、配偶者や家族を役員や従業員として加入させた場合、家族全体での保険料総額を抑える工夫もできるため、トータルでの社会保険料負担の抑制が見込めます。

法人税と個人の税金の両面から見る節税戦略

個人事業主として所得が大きくなると、所得税の累進課税により税負担が急増します。

そこで、マイクロ法人を設立して事業収入を分配することで、法人税・所得税を最適化できます。

法人税率は中小企業の場合15%(所得800万円以下の場合)と低く、個人の高い所得税率より低率となることが多いです。

さらに、個人に支払う役員報酬は経費計上でき、会社の利益を圧縮することが可能です。

| 区分 | マイクロ法人 | 個人事業主 |

|---|---|---|

| 税率(利益800万円以下) | 15% | 5~45%(累進課税) |

| 経費計上の幅 | 広い(役員報酬・福利厚生) | 限定的 |

| 赤字の繰越 | 10年間可能 | 3年間可能 |

給与所得控除を利用する方法

マイクロ法人が代表者や家族に支払う役員報酬(給与)には、給与所得控除が適用されます。

給与所得控除とは、収入額に応じて一定額を所得から差し引く制度です。

これにより、個人が法人から受け取る給与部分に税負担の軽減効果が生じます。

個人事業の場合には適用がないため、節税効果が期待できます。

給与所得控除の額は国税庁が定める計算式に基づいて算出され、年収が増加するごとに控除額も増えていく仕組みです。

経費計上できる主な項目

マイクロ法人では経費計上できる範囲が広く、事業に関連する支出を経費として計上することで所得を圧縮し、課税所得を減らせます。

以下は主な経費項目です。

| 経費項目 | 概要 | 主な注意点 |

|---|---|---|

| 役員報酬 | 代表者や家族に支払う給与 | 事前決定・定期同額が必要 |

| 通信費 | インターネット・携帯電話など | 業務利用分のみ |

| 会議費・交際費 | 取引先との会食や打ち合わせ | 内容・目的の証明が必要 |

| 旅費交通費 | 業務に関する出張費や交通費 | 私的利用分は不可 |

| 地代家賃 | 事務所や事業用スペースの賃料 | 自宅兼用の場合は按分が必要 |

| 消耗品費・備品費 | パソコン・事務用品等 | 10万円未満or耐用年数1年未満 |

これらの経費を適切に計上することにより、法人の利益を圧縮し、結果的に税負担を抑えることができます。

税務署からの指摘を避けるためにも、領収書等の証拠資料を必ず保管することが重要です。

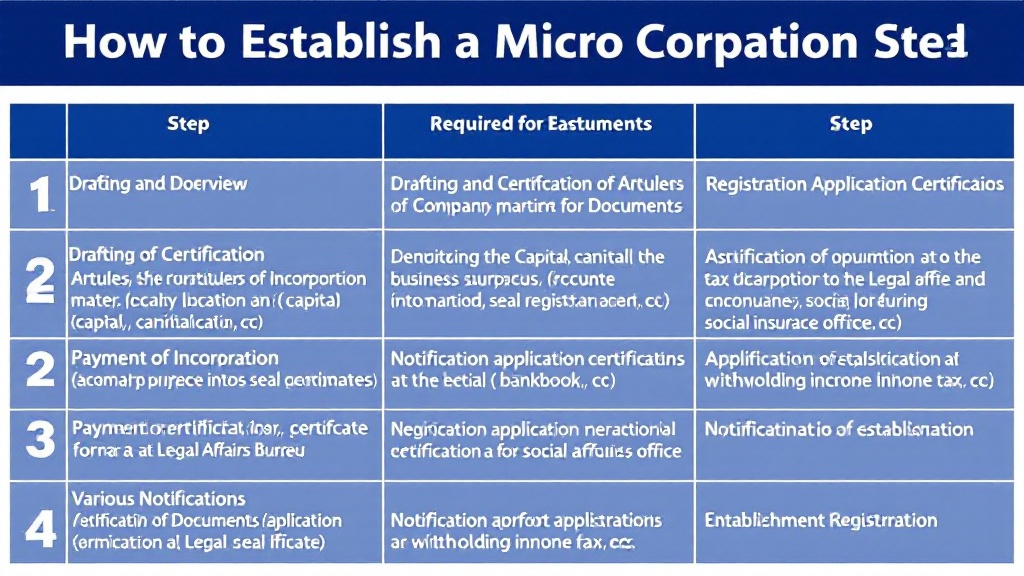

マイクロ法人の設立方法と注意点

設立に必要なステップと書類

マイクロ法人を設立するには、会社法に基づいた定められた手順と必要書類の準備が不可欠です。

主な設立手順と必要書類は以下の通りです。

| ステップ | 概要 | 必要書類 |

|---|---|---|

| 1.定款の作成・認証 | 会社の基本事項(事業目的・所在地・資本金等)を定める | 定款(公証人による認証)、印鑑証明書 |

| 2.資本金の払込 | 発起人名義の口座に資本金を入金 | 払込証明書、通帳のコピー |

| 3.登記申請 | 法務局への法人登記手続き | 登記申請書、定款コピー、役員の印鑑証明 |

| 4.各種届出 | 税務署・都道府県税事務所・年金事務所等への各種届出 | 設立届出書、青色申告承認申請書、源泉所得税の届出書など |

定款の認証は公証役場で行い、登記申請の際には法務局で法人の設立登記を進めます。

このプロセスを怠ると、法人として認められず、マイクロ法人設立のメリットが受けられないため注意が必要です。

設立費用と維持コストの目安

マイクロ法人設立時には、一定の費用と年間を通じての維持コストが発生します。

主な費用とその目安を以下の表に整理します。

| 項目 | 目安金額(株式会社) | 備考 |

|---|---|---|

| 定款の認証手数料 | 約52,000円 | 公証人への手数料 |

| 定款の収入印紙代 | 40,000円 | 電子定款の場合不要 |

| 登録免許税 | 150,000円 | 合同会社の場合は60,000円 |

| その他書類作成費用 | 数千円〜 | 司法書士・行政書士を利用する場合別途報酬が必要 |

| 年間維持コスト | 約200,000円〜 | 税理士・社会保険・均等割等含む |

実際の設立時には、電子定款による印紙代の節約や、株式会社・合同会社の選択によるコスト変動を考慮することが重要です。

また、設立のみならず、毎年最低でも地方税で発生する均等割(約7万円程度)や、税理士報酬等の維持費も想定しておく必要があります。

マイクロ法人運営で気をつけたい法的・税務的注意点

マイクロ法人の運営では、法的や税務上のリスク回避や義務履行について十分な配慮が必要です。

主な注意ポイントは以下の通りです。

- 実体性の確保:節税や社会保険料負担軽減のみを目的に設立され、実態のない法人は「ペーパーカンパニー」とみなされるリスクがあります。実際の事業活動や目的を持ち、法人口座・オフィス・事業実態を備えることが重要です。

- 社会保険加入義務:代表者1名であっても、法人形態である場合は健康保険・厚生年金への加入が原則義務付けられます。未加入や脱退は後の法的ペナルティや過去分の追徴リスクにつながるため、届出・納付を必ず行いましょう。

- 役員報酬の適正化:役員報酬の金額は原則「期首から3か月以内に決定」し、以後年間を通して固定が必要です。随時変更や極端な低報酬は否認対象となることがあります。

- 法人と個人の経理区分:法人と個人の資金や経費区分を明確にして交際費・旅費交通費・家賃などの按分や根拠資料の保管にも注意が必要です。不適切な処理は税務調査で指摘されるリスクにつながります。

- 税務申告・納税義務:決算終了後2か月以内の法人税申告・消費税申告など、法定期限内の提出と納税を怠ると延滞税や加算税の負担が発生します。

- 登記事項の適正管理:本店移転や役員変更、目的変更などが生じた際には速やかに法務局へ登記変更届を提出することが必要です。

これらの注意点を守り、正しく運営することで、マイクロ法人のメリットを享受しながら長期的な安定運営が可能となります。

マイクロ法人に関するよくある質問

社会保険や年金の取り扱い

マイクロ法人を設立すると、代表者や役員は原則として社会保険(健康保険・厚生年金保険)への加入が必要です。

個人事業主の場合、国民健康保険および国民年金に加入しますが、マイクロ法人になることで厚生年金を選択できる点が大きな違いです。

社会保険料の負担は法人と個人が折半しますが、役員報酬を低く設定することで、社会保険料を抑えることも可能です。

ただし、極端な報酬設定や形だけの法人設立は、税務署の指摘や否認リスクがあるため注意してください。

| 区分 | 加入する保険 | 主な特徴 |

|---|---|---|

| 個人事業主 | 国民健康保険・国民年金 | 収入によって保険料が変動。老齢年金の受給額は比較的少なめ。 |

| マイクロ法人の役員 | 健康保険・厚生年金 | 将来の年金受給額が増えやすい。法人と個人で折半負担。 |

代表者1名のみで運営できるか

マイクロ法人は、代表者ひとりだけで設立・運営することが可能です。

株式会社の場合も、会社法の改正により発起人兼取締役1名での設立が一般的となりました。

取締役会や監査役の設置も不要なため、スモールビジネスや個人事業者の法人化に適しています。

ただし、役員報酬の設定や年末調整、法人口座の開設、決算申告など、法人だからこその手続きや義務も発生するため、事前に準備や理解が必要です。

副業禁止規定との関係

マイクロ法人の設立と本業(会社員)の副業禁止規定との関連は多くの方が気にするポイントです。

一般的な企業の就業規則では、「副業禁止」の規定が設けられていることが多く、会社員がマイクロ法人の代表となること自体が副業とみなされる場合があります。

名義だけの登記や形式上のみの設立でも、副業と判断されるリスクは否定できません。

規則違反によっては処分や懲戒の対象となる場合があるので、事前に勤務先の就業規則や人事部門との確認が必須です。

特に、公務員や副業禁止の規定が厳しい企業に就職している場合は慎重な対応が必要です。

| 職種・立場 | マイクロ法人設立の可否 | 注意点 |

|---|---|---|

| 会社員(副業可) | 可 | 会社への届け出や承認が必要な場合あり |

| 会社員(副業禁止) | 原則不可 | 会社の規定違反となるリスクがあり |

| 公務員 | 不可 | 法律で兼業が厳格に制限されている |

まとめ

マイクロ法人は、個人事業主やフリーランスが社会保険料や税金などの負担を最適化しつつ、ビジネスの幅を広げる有効な手段です。

正しい設立方法や法的・税務的な注意点を押さえることで、株式会社や合同会社といった形態を活用しつつ、節税や資産管理にも効果を発揮します。

自身の事業内容や目的に合わせて、最適な選択をしましょう。